L’économie mondiale reste encore bien orientée. Les marchés financiers devraient rebondir. Après une année boursière 2018 déconcertante, c’est l’avis d’Edram qui dédramatise la situation.

Pour 2019, la prévision de croissance de résultats du consensus, proche de 10 %, est sans doute trop élevée. Benjamin Melman, chief investment officer allocation d’actifs et dettes souveraines chez Edmond de Rothschild Asset Management (Edram), table plutôt sur une augmentation de 5 %. La croissance mondiale décélère et les marges des entreprises devraient être grignotées par les hausses salariales.

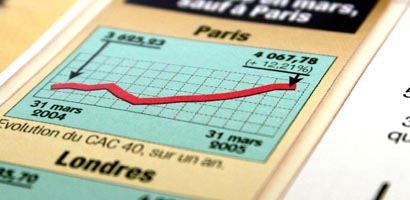

Sur l’ensemble de l’exercice, le professionnel s’attend à une performance des marchés de l’ordre de 10 % (voire plus si plusieurs risques, notamment politiques, disparaissent). « Nous avons assisté l’an dernier à un phénomène de collision entre les marchés financiers et le cycle économique, analyse-t-il. Le gros de la détérioration est derrière nous. Le reflux des liquidités sera beaucoup moins pénalisant. Nous écartons le risque d’une récession dans les prochains mois. »

Une préférence pour les actifs émergents

Aux Etats-Unis, l’anticipation de croissance pour 2019 est de 2,7 %. Les salaires augmentent, alors que le taux de chômage est à 3,9 %, et que le prix du baril de pétrole a baissé, ce qui freine l’inflation et redonne du pouvoir d’achat. « En Europe, il existe des facteurs de soutien, fait observer le stratégiste. Les salaires réels s’inscrivent aussi dans une bonne dynamique. La Banque centrale européenne devrait rester accommodante, en remettant éventuellement un peu de liquidité dans le circuit. Des mesures de relance fiscale pourraient également être prises. De plus, la correction boursière de l’an dernier a eu pour effet d’abaisser les niveaux de valorisation. »

Dans une année 2019 a priori propice au risque, Benjamin Melman préfère les actions aux obligations. Les périodes de début de fin de cycle leur sont d’ailleurs favorables. Les valeurs émergentes, notamment, devraient bien se comporter, grâce à la stabilisation économique en Chine, au ralentissement de la politique de resserrement monétaire aux Etats-Unis, à l’interruption de la hausse du dollar et au retour des flux de capitaux.

Dans une optique de diversification, l’expert s’intéresse à la dette financière subordonnée en Europe, qui offre un rendement de 5 % et qui protège bien les créanciers (la profitabilité et la solvabilité des émetteurs s’étant améliorées), aux obligations indexées à l’inflation américaine et à la dette privée émergente, très décotée.

Michel Lemosof