Actualité des sociétés

[Tribune] Non-coté : quelles performances pour le T1 2025 ?

- Mardi 26 août 2025 - 11:00

- | Par Olivier Herbout, cofondateur de Ramify

Au premier trimestre 2025, le Ramify Private Equity Index affiche une performance annualisée de 5,8 % (contre 6 % au trimestre précédent). Pour chaque profil de risque, nous avons construit un portefeuille type qui sera rééquilibré tous les trimestres.

À l’origine conçu comme un outil interne pour structurer nos allocations en marchés privés, le Ramify Private Equity Index (RPEI) est rapidement devenu, depuis sa création, un indice de référence pour suivre la performance du private equity destiné aux particuliers en France. Nous en publions régulièrement les résultats afin d’offrir aux investisseurs et aux conseillers un suivi transparent du marché, facilitant ainsi l’analyse des tendances et l’optimisation des allocations dans un cadre rigoureux.

Dans cet article, nous vous proposons une analyse des performances du private equity pour les particuliers au quatrième trimestre 2024 à travers les données du RPEI. En résumé :

• Une performance globalement résiliente au T1 2025 de 0,9%, malgré un environnement marqué par une forte volatilité sur les marchés cotés (-1,8% sur le trimestre)

• Les fonds evergreen confirment leur dynamique de surperformance, avec une performance de 2% sur le trimestre

• Le marché secondaire poursuit son essor, porté par la montée en puissance des transactions GP-led. Les fonds de continuation sont notamment devenus des leviers clés dans un contexte de pression sur la liquidité, et représentent désormais près de 20% du volume des exits en private equity.

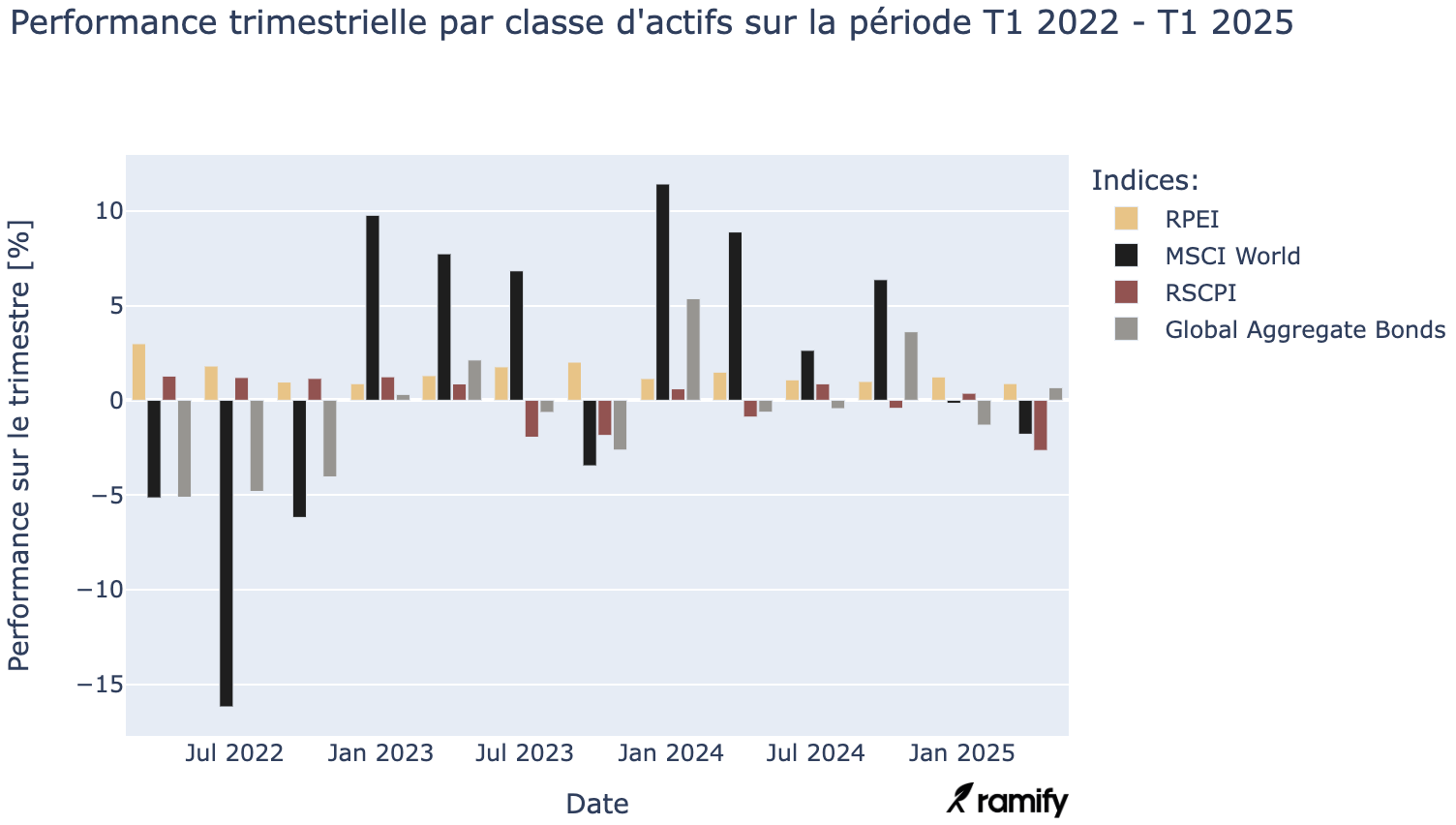

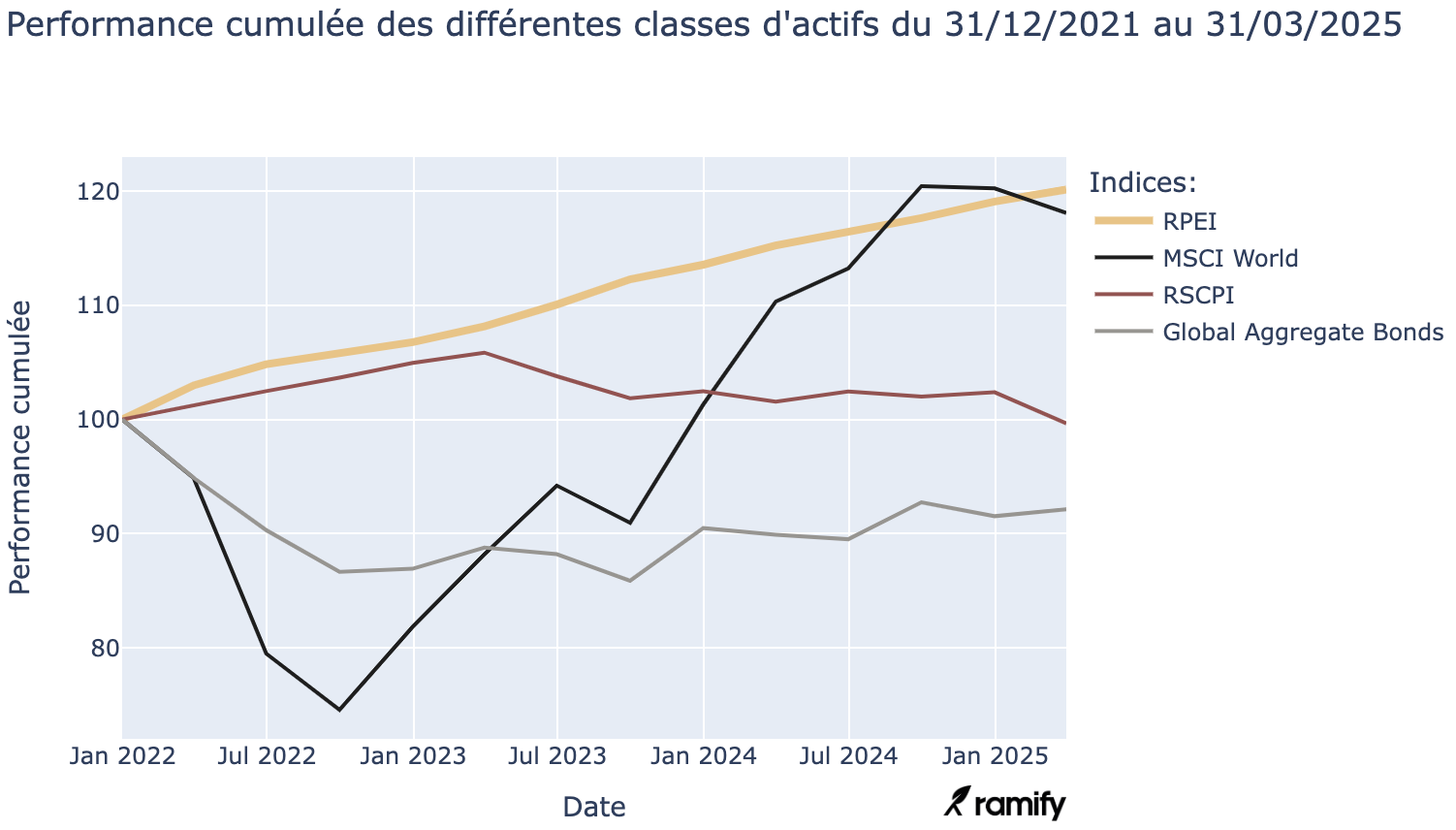

Une performance solide du RPEI malgré la volatilité des marchés cotés

Au premier trimestre 2025, le RPEI enregistre une performance de 0,9 %, marquant un léger ralentissement par rapport au premier trimestre 2024 (+1,5 %) ainsi qu'à la moyenne trimestrielle de l’année 2024 (+1,2 %).

Dans un contexte marqué par de fortes incertitudes géopolitiques, notamment les annonces de Donald Trump et les tensions persistantes au Moyen-Orient, cette performance montre cependant que le private equity continue de faire preuve d’une résilience remarquable.

En effet, à titre de comparaison, sur la même période :

• Le marché actions, représenté par l’indice MSCI World (Net Total Return), recule de 1,8 %, affecté par la volatilité ambiante

• Le marché obligataire, représenté par l’indice Bloomberg Global Aggregate Bonds (Net Total Return), affiche une performance stable de 0,6 %

• Le marché des SCPI à capital variable, représenté par l’indice RSCPI (également développé par Ramify), recule de 2,7 % à la suite des expertises de fin d’année 2024.

Il convient toutefois de rappeler que la majorité des fonds composant l’indice RPEI ont moins de trois ans et sont encore soumis à l’effet de courbe en J.

Depuis son lancement en janvier 2022, le RPEI affiche une performance annualisée stable de 5,8 %, illustrant sa résilience dans un environnement économique incertain. Cette robustesse lui permet d’afficher une performance supérieure à celle des marchés actions (5,2 % de performance annualisée sur la même période), pour une volatilité moindre. Le private equity semble ainsi confirmer son rôle de classe d’actifs diversifiante, peu corrélée aux autres moteurs de marché, et s’impose comme un levier pertinent dans une approche de construction de portefeuille robuste.

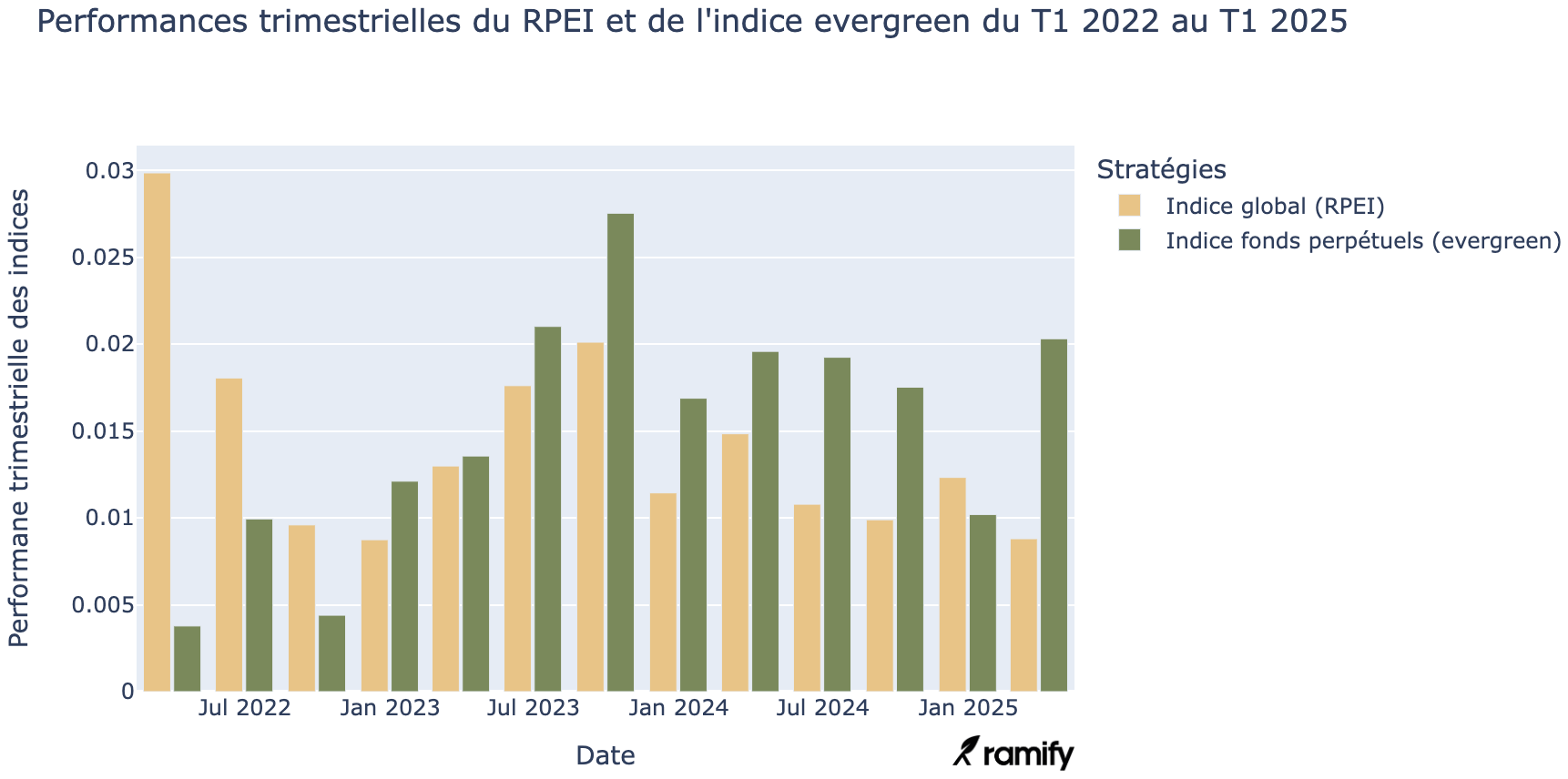

Les fonds evergreen poursuivent leur surperformance face aux fonds fermés

Contrairement aux fonds traditionnels, les fonds perpétuels - ou evergreen - se distinguent par leur structure ouverte, permettant des souscriptions en continu. Cette flexibilité favorise un investissement régulier ainsi que le réinvestissement automatique des distributions, offrant aux investisseurs une exposition stable aux marchés privés tout en optimisant la gestion des liquidités et en simplifiant les flux de capitaux.

Leur performance reste toutefois tributaire de la capacité des équipes de gestion à identifier des opportunités attractives.

Sur une année glissante, les fonds evergreen se sont démarqués avec une performance de 6,9 %, contre 4,3 % pour l’indice global RPEI. La surperformance au T1 2025 s’explique principalement par la forte progression du fonds FCPR APEO (par Seven2) en hausse de 5,3 % sur le trimestre, suite à une revalorisation de la part actée en février. Depuis son lancement, le sous-indice evergreen affiche une surperformance régulière, avec un hit rate (proportion de trimestres où une surperformance a été observée) de 70 %.

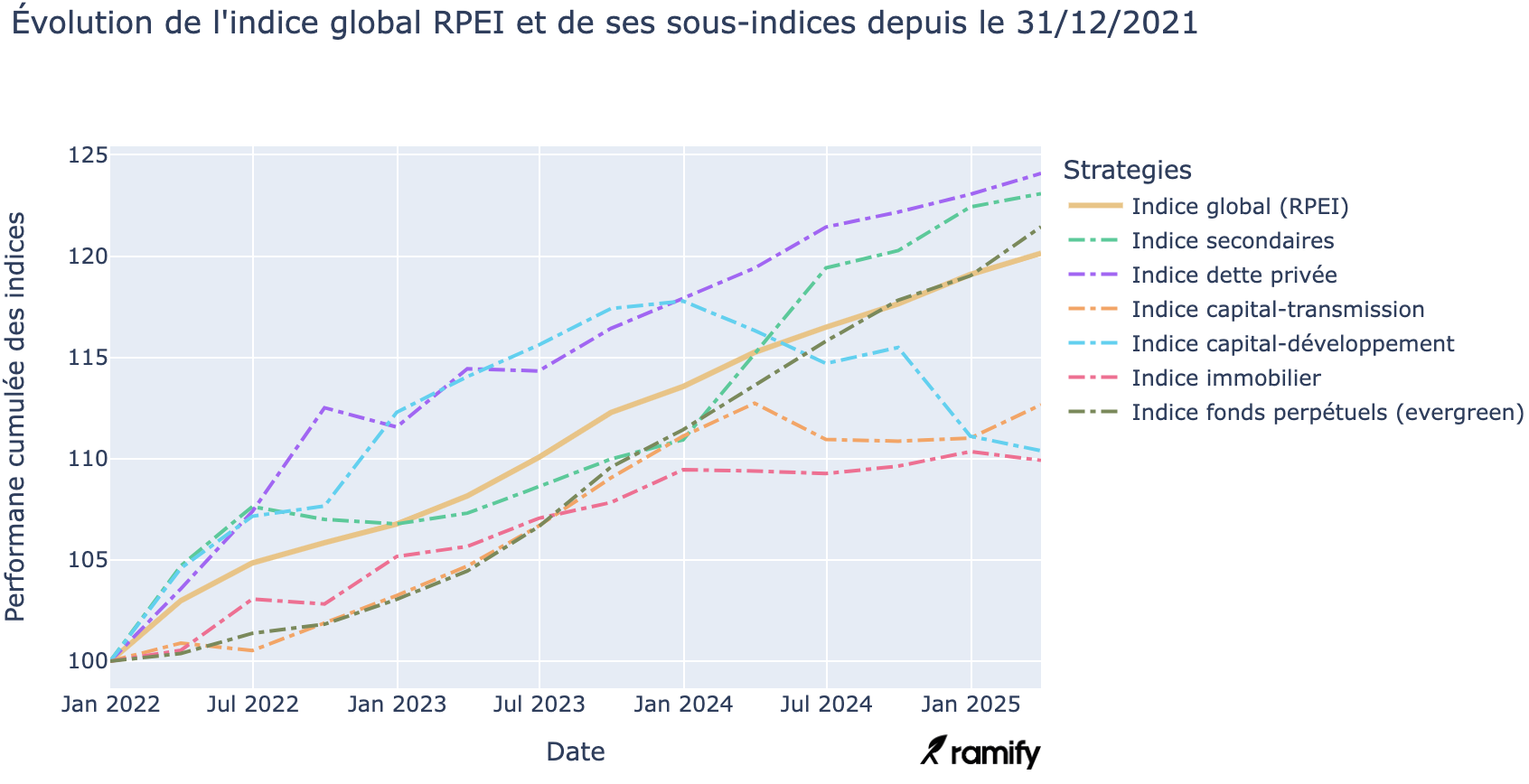

Dette privée et secondaires en tête - vers un regain du buyout ?

Actuellement, deux segments continuent à se démarquer par un intérêt croissant des investisseurs : la dette privée et les fonds secondaires.

• Dette privée : ces fonds, appréciés pour leur simplicité et leur profil de risque modéré, affichent des performances régulières avec une performance annualisée de 6,9 % sur la période étudiée. La baisse des taux d’intérêt renforce leur attractivité en améliorant les conditions de refinancement et en réduisant le coût de la dette pour les emprunteurs.

• Secondaires : grâce à l’achat de parts de fonds existants à prix décoté, ces véhicules offrent une diversification accrue et permettent d’accéder à des rendements dès le début de l’investissement. Leur performance annualisée s’élève à 6,6 % depuis le lancement de l’indice, ce qui en fait une option privilégiée pour les nouveaux entrants sur le marché.

• Capital-Transmission (Buyout) : ce segment a connu un regain d’activité au T1 2025 avec une performance de 1.5% ce trimestre (vs flat sur l’année 2024), portant la performance annualisée globale à 3.7%, notamment due à la belle performance du fonds FPCR APEO représentant 70% du sous-indice (+5,3%)

• Capital-Développement (Growth Equity) : ce segment poursuit sa tendance baissière enclenchée en 2024 avec une performance de -0,7% ce trimestre, pour une performance annualisée globale de 3.1%.

• Immobilier : toujours impactés par la crise du secteur en 2023, les fonds de private equity immobilier affichent une performance annualisée de 3,0 %, illustrant les défis persistants liés à la revalorisation des actifs et aux conditions de financement encore tendues.

Fonds de continuation : réponse innovante à la crise de liquidité des marchés privés

Le marché secondaire du private equity connaît une expansion soutenue, avec un volume de transactions en croissance annuelle moyenne (CAGR) de 13 % depuis 2014. Cette dynamique s’explique principalement par un resserrement de la liquidité, qui affecte les investisseurs institutionnels à deux niveaux :

• d’une part, le fundraising est en déclin pour la troisième année consécutive, avec des levées de fonds mondiales passant de $952 Md fin 2021 à $589 Md fin 2024

• d’autre part, les exits traditionnels se font plus rares : alors que les IPOs représentaient en moyenne 18 % des sorties avant 2021, cette part est tombée à seulement 6 % après 2021.

Dans ce contexte, le marché secondaire pourrait donc apparaître comme une solution de liquidité alternative de plus en plus privilégiée par les LPs et les GPs.

L’une des tendances les plus marquantes est la progression des transactions GP-led, qui sont passées de 30 % du marché secondaire avant 2021 à environ 50 % aujourd’hui. Parmi ces transactions, les fonds de continuation occupent une place croissante. Il s’agit de véhicules secondaires créés par les GPs pour transférer des actifs matures depuis un fonds en fin de vie vers une nouvelle structure, permettant aux investisseurs existants de sortir (ou de réinvestir) et aux GPs de poursuivre la création de valeur sur des sociétés stratégiques. Ces structures se veulent à la fois être favorables aux GPs et aux LPs:

• Pour les GPs, ces véhicules offrent un moyen de conserver les meilleurs actifs au sein d’un nouveau cadre d’investissement, et ainsi de s’offrir l’option d’un exit dans un contexte de marché plus favorable

• Pour les LPs, ils représentent une source de liquidité partielle et une opportunité de réengagement selon des conditions ajustées. Cette solution s’impose progressivement comme un outil de gestion active de portefeuille dans un environnement de sortie contraint.

Au premier semestre 2025, les fonds de continuation ont atteint un volume record de 41 Md$, représentant 19 % de l’ensemble des exits du private equity, selon Jefferies.

Sur le plan de la performance, ces véhicules affichent en moyenne des résultats comparables à ceux des fonds buyout traditionnels, selon une étude conjointe menée par HEC et Evercore. Toutefois, la dispersion des performances y est nettement plus faible. Cette stabilité relative s’explique par la nature des actifs sélectionnés : les fonds de continuation sont généralement constitués d’entreprises matures, déjà bien connues du GP et de l’équipe dirigeante, ayant fait leurs preuves en matière de performance et de résilience.

Face à un environnement marqué par le ralentissement des sorties traditionnelles et une pression accrue sur la liquidité, le marché du private equity fait preuve d’agilité et d’innovation, notamment avec l’émergence de nouvelles structures d’investissement comme les fonds de continuation.

Ces évolutions créent de véritables opportunités, mais elles s’accompagnent aussi de nouveaux risques qu’il convient d’évaluer avec rigueur. Dans ce contexte en mutation rapide, s’entourer de professionnels expérimentés devient essentiel pour accéder aux meilleures solutions et naviguer avec discernement sur les marchés privés.

Performances des portefeuilles PE Ramify

Performances hypothétique des portefeuilles Ramify :

|

Portefeuille |

Perf T3 2024 |

Perf T4 2024 |

Perf T1 2025 |

|

Défensif |

2.14% |

1.99% |

1.73% |

|

Equilibré |

1.23% |

1.88% |

0.88% |

|

Dynamique |

0.56% |

1.90% |

0.80% |

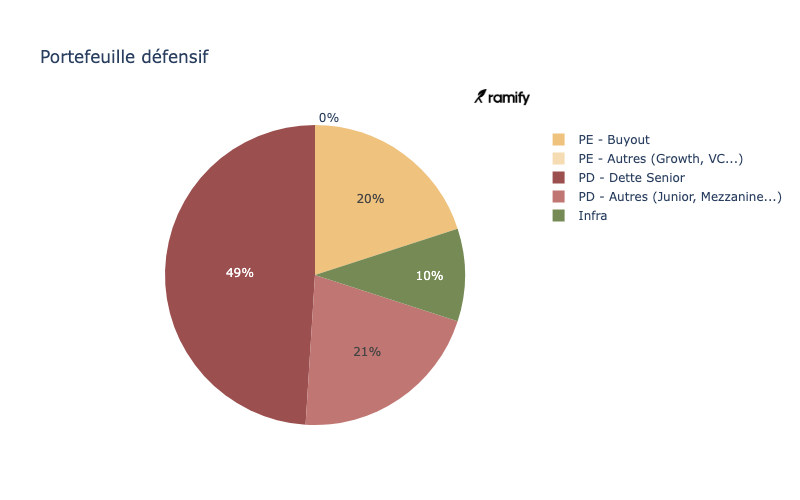

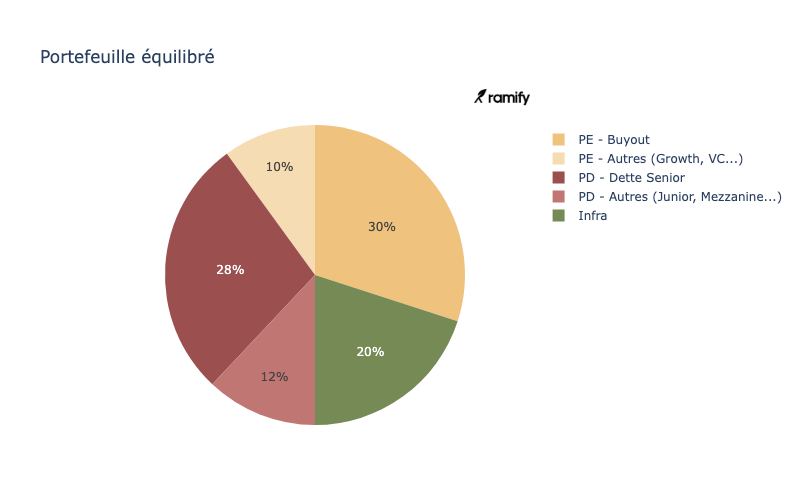

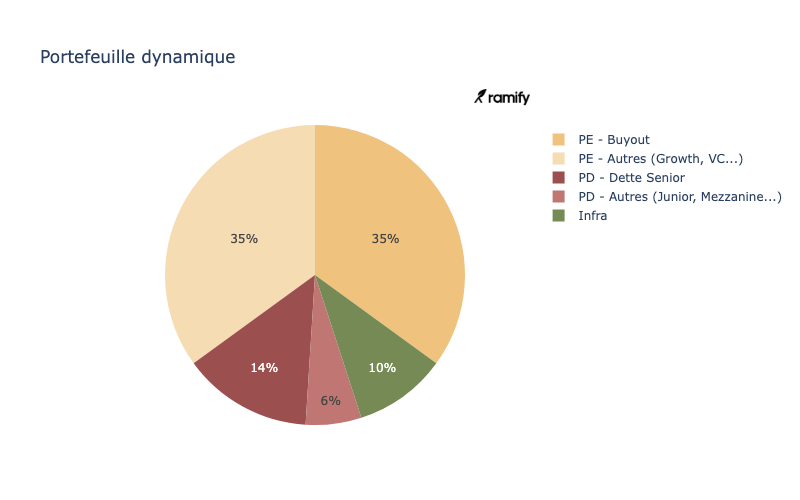

Composition des portefeuilles :

Note: Pour les fonds à reporting semestriel, dans les trimestres sans reporting (principalement T1 et T3), nous considérons que la performance a été nulle. Ainsi, les portefeuilles “equilibré” et “dynamique” étant en grande partie constitués de fonds à reporting semestriel, on s’attend à ce que leur performance soit moins élevée pour les trimestres impairs.

Performances des fonds sous-jacents :

|

Libellé |

Perf T3 2024 |

Perf T4 2024 |

Perf T1 2025 |

|

Private Corner Buyout EQT Strategy |

0.00% |

0.00% |

0.00% |

|

MCF ACCESS FEEDER |

0.00% |

0.00% |

0.00% |

|

FPS Pams PE Carlyle Access Fund 2024 |

0.00% |

0.00% |

0.00% |

|

Peqan Co-investissement 2022 |

0.00% |

0.24% |

0.00% |

|

FAPEP III |

0.00% |

3.71% |

0.00% |

|

Eurazeo Secondary Feeder Fund V |

0.00% |

0.00% |

0.00% |

|

Partners Group Secondary VIII Strategy |

0.00% |

0.00% |

0.00% |

|

BHF Secondaries Fund II |

0.00% |

6.70% |

0.73% |

|

Eurazeo Private Value Europe 3 |

1.67% |

1.24% |

1.26% |

|

Eiffel Infrastructures Vertes |

2.91% |

1.86% |

1.62% |

|

Tikehau European Private Credit |

0.00% |

0.00% |

0.00% |

|

ECRED |

2.24% |

2.39% |

1.98% |

|

SWEN Exclusive Infrastructures 2 |

0.00% |

0.00% |

0.00% |

Commentaires :

• Fonds sans performance publiée par les maisons de gestion T1 2025 (généralement des fonds récents, aux souscriptions toujours ouvertes) :

o Private Corner Buyout EQT Strategy

o MCF ACCESS FEEDER

o FPS Pams PE Carlyle Access Fund 2024

o Eurazeo Secondary Feeder Fund V

o Partners Group Secondary VIII Strategy

• Fonds à reporting semestriel :

o Peqan Co-investissement 2022

o FAPEP III

Appendix : Détails des expositions / segments des fonds

|

Libellé |

Gérant |

Date de fin des souscriptions |

Ticket d'entrée |

% PE |

% PD |

Exposition - PE |

Segment - PE |

|

Private Corner Buyout EQT Strategy |

Private Corner |

31/12/2026 |

100000 |

100% |

0% |

100% Primaire |

100% Buyout |

|

MCF ACCESS FEEDER |

Mata Capital |

evergreen |

100000 |

100% |

0% |

100% Primaire |

100% Buyout |

|

FPS Pams PE Carlyle Access Fund 2024 |

PAMS |

13/6/2025 |

100000 |

100% |

0% |

100% Primaire |

100% Buyout |

|

Peqan Co-investissement 2022 |

Peqan |

17/07/2023 |

20000 |

100% |

0% |

80% Co-investissement / 20% Secondaire |

90 % Buyout / 10% Growth |

|

FAPEP III |

Five Arrows (Rothschild & Co) |

30/04/2024 |

100000 |

100% |

0% |

50% Primaire / 50% Secondaire |

90 % Buyout / 10% Growth |

|

Eurazeo Secondary Feeder Fund V |

EURAZEO |

30/6/2025 |

100000 |

100% |

0% |

100% Secondaire |

100% Buyout |

|

Partners Group Secondary VIII Strategy |

Private Corner |

28/09/2025 |

100000 |

100% |

0% |

100% Secondaire |

90 % Buyout / 10% Growth |

|

BHF Secondaries Fund II |

Oddo |

30/06/2023 |

100000 |

100% |

0% |

100% Secondaire |

90 % Buyout / 10% Growth |

|

Eurazeo Private Value Europe 3 |

EURAZEO |

evergreen |

20000 |

60% |

40% |

100% Secondaire |

100% Buyout |

|

Eiffel Infrastructures Vertes |

Eiffel Investment Group |

evergreen |

20000 |

0% |

100% (Infra) |

N/A |

N/A |

|

Tikehau European Private Credit |

Tikehau |

evergreen |

40000 |

0% |

100% |

N/A |

N/A |

|

SC ECRED |

Blackstone |

evergreen |

25000 |

0% |

100% |

N/A |

N/A |

|

SWEN Exclusive Infrastructures 2 |

SWEN Capital Partners |

26/6/2025 |

125000 |

100% |

0% |

50% Primaire / 50% Secondaire |

100% Infra |